TAX SAVING1.相続税とは

相続税が課税される目的について、一般的には次の2つが挙げられます。

第一に、人の死亡を契機として、ある特定の人に集中した財産を社会に再配分してもらうというものです。

第二に、人が一生のうちに納めるべきだった所得税を清算しようというものです。

人は収入に応じて所得税が課税されますが、そこには課税が漏れていたものもあるかもしれませんので、それを死亡した際に精算してもらうというものです。

相続税の概要

| 申告納付する人 | 相続または遺贈により財産を取得した個人 | |

| 申告する場所 | 被相続人の住所地の管轄税務署 | |

| 申告期限 | 相続開始のあったことを知った日の翌日から10カ月以内 | |

| 納期限 | 申告期限と同じ(延納・物納制度あり) | |

| 罰則 | 無申告加算税 | 相続税の15%~20%を加算 自主的に申告した場合は5% |

| 重加算税 | 相続税の35%または40%を加算 もっとも悪質な場合10年以下の懲役もしくは1,000万円以下の罰金 |

|

原則として相続税を申告する前までに財産を分割します。

未分割の場合は、次の問題点などにより自己資金で納税資金を準備しなければならなかったり、税負担が重くなったりします。

未分割の場合の主な問題点

- 一定金額以上の預金が引き出せない(預貯金の仮払い制度あり)

- 相続した土地が売却できない

- 相続財産を延納の担保に供せない

- 相続財産を物納できない

- 配偶者の税額軽減の特例が使えない

- 小規模宅地等の評価減の特例が使えない

これらを考えると、申告期限までに分割を終わらせることが得策といえます。

HOW MUCH DOES INHERITANCE TAX START FROM?2.どのくらい財産があると相続税がかかるのか

相続税は、財産があれば誰でも課税されるというわけではありません。

どのくらい財産があったら相続税がかかるのかは、次の2つの項目がポイントです。

基礎控除

相続税の基礎控除は、

3,000万円+600万円×法定相続人数

で算出されます。

例えば、相続人が奥様と子供2人の計3人の場合だと3,000万円+600万円×3人=4,800万円が基礎控除額となりますので、財産の総額が4,800万円を超えていなければ相続税はかかりません。

この基礎控除額は、法定相続人数が1人増えるごとに600万円ずつ加算されますので、法定相続人数が多ければ多いほど相続税がかからない金額が増えることになります。

ただし、小規模宅地の評価減の特例を適用して基礎控除額を下回ることとなった場合には、相続税の申告をする必要があります。

相続税の申告には準備が必要です。詳しくは「相続税の申告のために必要な準備」についてをご覧ください。

また、相続放棄をした場合の基礎控除や計算方法、注意点についてはこちらをご覧ください。

配偶者に対する相続税の軽減特例

配偶者については、その課税価格が1億6,000万円以下である場合、または、配偶者の法定相続分相当額以下である場合には相続税がかかりません。

これは、以下のことを考慮して設けられたものです。

- 配偶者による財産の取得は、同一世代間の財産の移転であり、遠からず次の相続が発生すること

- 長年共同生活を営んできた配偶者に対する配慮

- 財産の維持形成に対する配偶者の貢献等

なお、この軽減特例を適用した結果、相続税がゼロになる場合でも相続税の申告はする必要があり、申告書に配偶者控除の明細を記載するとともに、戸籍謄本や遺産分割協議書など、配偶者が取得する財産が分かる書類を添付する必要があります。

したがって、財産の分割が決まっていない、未分割の状態での申告ではこの配偶者控除は適用できませんので、注意が必要です。

この場合、「申告期限後3年以内の分割見込書」を申告期限までに申告書とともに提出し、配偶者もいったん相続税を納付する必要があります。

そして、分割されなかった財産が申告期限から3年以内に分割されれば、その分割が決まった日から4か月以内に更正の請求をして払いすぎた税金の還付を受ける手続きができます。

補足として、ここでいう「配偶者」とは、法律上の婚姻の届け出をしている者に限られますので、いわゆる内縁の妻やパートナーには適用がありません。

METHOD OF CALCULATION3.相続税額の計算方法

相続税の計算は、4つの段階に分けて行います。

第1段階 (課税価格の計算)

相続または遺贈により取得する財産やみなし相続財産など、相続税の課税対象とされるすべての財産の課税価格を計算します。

| 課税価格 | = | 相続財産 | + | みなし相続財産 | - | 非課税財産 | - | 債務 | + | 贈与財産 |

|---|

- 相続財産……………土地、家屋、預貯金、有価証券など、相続等により取得した一切の財産

- みなし相続財産……死亡保険金、死亡退職金、保険契約の権利、定期金の権利など

- 非課税財産…………墓所、仏壇仏具、死亡保険金・死亡退職金のうち一定金額など

- 債務…………………借入金、未払金、葬式費用など

- 贈与財産……………財産を取得した者が相続開始前7年以内に受けた暦年贈与財産、相続時精算課税制度の適用を受けた贈与財産

第2段階 (相続税の総額の計算)

課税価格の合計額から、遺産に係る基礎控除額を控除した課税遺産総額を基に相続税の総額を計算します。

| 課税される遺産総額 | = | 課税価格 | - | 基礎控除額 |

|---|

【基礎控除額】3,000万円+600万円×法定相続人数

| 課税される遺産総額 | × | 各人法定相続分 | × | 税率 | - | 控除額 | = | 各人相続税額 | 合計⇒ | 相続税の総額 |

|---|

| 法定相続分による取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | ― |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

第3段階 (各人の算出税額の計算)

相続税の総額を各人が取得した財産の割合で按分し、各人の算出税額を計算します。

| 各人の算出税額 | = | 相続税の総額 | × | 各人の課税価格各人の課税価格の合計 |

|---|

第4段階 (各人の納付税額の計算)

各人の算出税額から各人に応じた各種税額控除を適用し、各人の納付税額を計算します。

| 各人の納付税額 | = | 各人の算出税額 | + | 2割加算 | - | 税額控除 |

|---|

2割加算の対象者……配偶者、一親等の血族以外の者、孫養子(代襲相続人は除く)

税額控除……………以下のような税額控除があります

- 暦年贈与の贈与税額控除(7年以内の贈与財産に対する贈与税の控除)

- 配偶者に対する相続税の軽減特例

- 未成年者控除(18才未満)※法定相続人に限る

- 障害者控除(85才未満)※法定相続人に限る

- 相次相続控除(10年以内に2回以上相続があり、納税している場合)

- 外国税額控除(国外財産を相続し、課税された場合)

- 相続時精算課税の贈与税額控除

TAX DEDUCTION4.相続税の各種税額控除

相続税の税額控除の概要は次のとおりであり、その控除は次の順序により行われます。

なお、①から⑥までの控除により赤字になる場合は、納付すべき相続税額は「0」となります。

① 暦年課税分の贈与税額控除

相続または遺贈によって財産を取得した人が、相続開始前7年以内にその被相続人から贈与を受けていた財産については、その者の相続税の課税価格に加算して相続税を計算することから、加算した贈与財産に課税されていた贈与税相当額を控除します。

これは、贈与財産に課された贈与税と相続税の二重課税を排除するためのものです。

② 配偶者の税額軽減特例

配偶者が取得した財産の額が法定相続分以下、もしくは1億6,000万円までであれば、相続税はかからないという特例です。

詳しくは「どのくらい財産があると相続税がかかるのか」をご覧ください。

③ 未成年者控除

相続人が未成年者の場合、その未成年者が18歳に達するまでの年数1年につき、10万円を掛けて計算した金額を相続税額から控除する事ができます。

年数の計算に当たり、1年未満の期間があるときは、これを1年として計算します。

なお、未成年者本人の相続税額から控除しきれない額がある場合には、その扶養義務者の相続税額から控除することができます。

【未成年者控除の適用要件】

- 相続や遺贈で財産を取得した時に日本国内に住所があること、または相続や遺贈で財産を取得した時に日本国内に住所がない人で一定の者であること

- 相続や遺贈で財産を取得した時に未成年者であること

- 法定相続人であること

【未成年者控除額の計算式】

10万円×(18歳-未成年者の年齢(1年未満の端数は切り捨て))

④ 障害者控除

相続人が障害者の場合、その障害者が85歳に達するまでの年数1年につき、10万円(特別障害者は20万円)を掛けて計算した金額を相続税額から控除する事ができます。

年数の計算に当たり、1年未満の期間があるときは、これを1年として計算します。

なお、障害者本人の相続税額から控除しきれない額がある場合には、その扶養義務者の相続税額から控除することができます。

【障害者控除の適用要件】

- 相続や遺贈で財産を取得した時に日本国内に住所があること

- 相続や遺贈で財産を取得した時に障害者であること

- 法定相続人であること

【障害者控除額の計算式】

10万円(又は20万円)×(85-障害者の年齢(1年未満の端数は切り捨て))

⑤ 相次相続控除

短期間のうちに相次いで相続が続いた場合、相続税を支払う人にとって負担になるので、相続税額から一定金額を差し引くことができます。

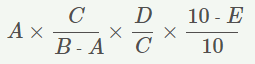

【相次相続控除額の計算式】

A:前の相続において被相続人が課された相続税額

B:前の相続において被相続人が取得した財産価額

C:今回の相続におけるすべての相続人・受遺者が取得した財産価額の合計額

D:今回の相続において相次相続控除対象者が取得した財産価額

E:前の相続から今回の相続までの年数(1年未満の端数は切り捨て)

⑥ 外国税額控除

相続または遺贈によって外国にある財産を取得し、外国の法令により相続税に相当する税金が課税された場合には、その者の相続税額から一定金額を差し引くことができます。

⑦ 相続時精算課税の贈与税額控除

相続時精算課税の適用を受け、その適用財産について贈与税が課税されていた場合には、その者の相続税額から贈与税額相当額を控除することができます。

対象の贈与税額がその者の相続税額を上回る場合には、その上回る税額の還付を受けることができます。

INHERITANCE TAX DECLARATION AND PAYMENT5.相続税の申告と納税

被相続人から相続、遺贈及び相続時精算課税に係る贈与によって財産を取得した各人の課税価格の合計額が遺産に係る基礎控除額を超える場合、その財産を取得した人は、相続税の申告をする必要があります。

したがって、課税価格の合計額が遺産に係る基礎控除額以下である場合には、相続税の申告をする必要はありません。

ただし、小規模宅地の特例などを適用することにより、課税価格の合計額が遺産に係る基礎控除額以下となる場合には相続税の申告をする必要があります。

遺産に係る基礎控除額は、「3,000万円+600万円×法定相続人数」です。

基礎控除額について詳しい解説は「どのくらい財産があると相続税がかかるのか」をご覧ください。

相続税の申告手続き

①相続税の申告書の提出期限

相続税の申告書の提出期限は、相続開始日(通常は死亡日)の翌日から10か月目の日となります。

②相続税の申告書の提出

相続税の申告書は、被相続人の住所地の税務署長に提出します。

また、相続人や受遺者が複数いる場合は共同で申告書を提出することができますが、相続人間の連絡がとれない場合やその他の事由で共同作成ができない場合には、別々に申告書を提出することもできます。

③相続税の納付期限

相続税は、原則として法定納期限(提出期限と同じく相続開始日の翌日から10か月目の日)までに金銭で一括納付することになっています。

ただし、金銭で納付することが困難である場合には、相続税を分割納付する「延納」と、相続財産で納付する「物納」の方法もありますが、いずれも一定の要件を満たすことと、相続税の申告期限までに手続きをとる必要があります。

④相続税の納付方法

- 電子納税…自宅や事務所などからインターネットを利用して納付する方法

- クレジットカード納付…インターネット上でのクレジットカード支払の機能を利用して納付する方法

- 金融機関又は税務署の窓口での納付…一般的な納付方法で、納付書と現金を金融機関や税務署の窓口に持って行き納付する方法

TAX DEFERRAL AND PAYMENT IN KIND6.延納と物納

相続税は、納期限までに金銭で納付することが原則ですが、納期限までに金銭で一時に納付することが困難な事由がある場合で、一定の要件を満たしている場合には、例外的な納付方法である「延納」又は「物納」が認められています。

延納

延納とは、不動産など金銭以外の財産を多く相続したために、金銭による相続税の納付が困難な場合、担保を提供することにより、年払いでの分割納付を認める制度です。延納が認められるためには次の要件すべてを満たす必要があります。

また、延納の要件の判定は、相続・遺贈により財産を取得した人ごとに行われます。

【延納の要件】

- 相続税額が10万円を超えていること

- 金銭納付を困難とする事由があり、その納付を困難とする金額の範囲内であること

- 納期限までに申請書及び担保提供関係書類を提出すること

- 延納税額に相当する担保を提供すること

※延納税額が100万円以下で、かつ延納期間が3年以下の場合は担保不要

【延納期間と利子税】

延納できる期間と延納税額に係る利子税の割合については、その人の相続税額の計算の基礎となった財産の価額のうち、不動産等の占める割合がどの程度かによって、次の表のとおりとなっています。

| 区 分 | 延納期間 (最長) | 利子税 (年割合) |

|

|---|---|---|---|

| 不動産等の割合が75%以上の場合 | 不動産等に対応する税額 | 20年 | 3.6% |

| 動産等に対応する税額 | 10年 | 5.4% | |

| 不動産等の割合が50%以上75%未満の場合 | 不動産等に対応する税額 | 15年 | 3.6% |

| 動産等に対応する税額 | 10年 | 5.4% | |

| 不動産等の割合が50%未満の場合 | 立木に対応する税額 | 5年 | 4.8% |

| 立木以外の財産に対応する税額 | 6.0% | ||

物納

相続税は金銭による納付が原則ですが、延納によっても金銭納付が困難な場合で、申告期限内に物納申請書を提出するなどの一定の要件を満たす場合には、物納も認められています。

【物納の要件】

- 延納によっても金銭で納付することを困難とする事由があり、かつ、その納付を困難とする金額を限度としていること

- 申請財産が定められた種類の財産であり、かつ、定められた順位によっていること

- 納期限までに申請書及び物納手続関係書類を提出すること

- 物納適格財産であること

【物納適格財産と優先順位】

物納に充てることができる財産は、納付すべき相続税の課税価格の計算の基礎となった相続財産のうち、次の表に掲げる財産及び順位で、その財産の所在が日本国内にあるものに限ります。

なお、相続時精算課税に係る贈与によって取得した財産を除きます。

| 順位 | 物納に充てることのできる財産の種類 |

|---|---|

| 第1順位 | ①不動産、船舶、国債証券、地方債証券、上場株式等 |

| ②不動産及び上場株式のうち物納劣後財産に該当するもの | |

| 第2順位 | ③非上場株式等 |

| ④非上場株式のうち物納劣後財産に該当するもの | |

| 第3順位 | ⑤動産 |

※物納劣後財産とは、他に物納に充てるべき適当な財産がない場合に限り物納に充てることができる財産のことです。

【管理処分不適格財産】

物納が認められない財産のことをいい、抵当権が付されている財産、係争中の財産、共有財産、譲渡に関して法令に特別の定めのある財産などが該当します。

【収納価額】

物納財産を国が収納するときの価額は、原則、課税価格の計算の基礎となった財産の価額によります。