遺贈とは、遺言によって財産の全部又は一部を、相続人以外の人(※)に無償で譲渡することをいいます。

相続は相続人のみが対象となりますから、相続人以外の人に財産を取得させたい場合には、この遺贈は有効な手段です。

※遺贈は相続人に対しても行うことができるのですが、相続人に対する遺贈は遺産分割方法の指定や相続分の指定などと解釈し、「相続」として扱います。よって、本項では相続人以外の人(法人含む)に対するものを「遺贈」とします。

遺贈には、包括遺贈と特定遺贈の2種類があります。

- 包括遺贈・・・一定の割合を指定 「遺産の3分の1をAに遺贈する」

- 特定遺贈・・・特定の財産を指定 「甲土地をBに遺贈する」

そして、包括遺贈を受ける人を「包括受遺者」、特定遺贈を受ける人を「特定受遺者」といいます。

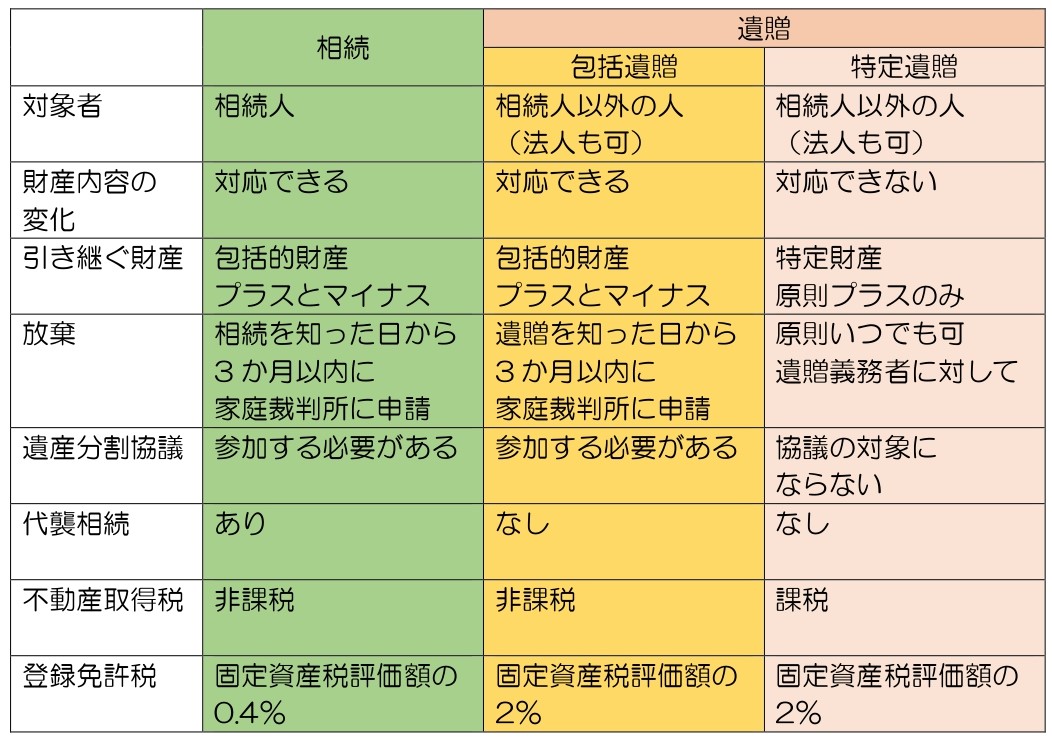

財産を引き継ぐという点では相続と同じですが、様々な違いがあります。

まずは、遺贈(包括遺贈・特定遺贈)と相続の主な異同について、項目ごとに見ていきましょう。

遺贈(包括遺贈・特定遺贈)と相続の主な異同について

財産内容の変化に対応できるか

遺言書作成時と相続発生時の財産内容に変化があった場合、相続や包括遺贈は一定の割合に基づき財産を承継するので特に問題が生じることはありませんが、特定遺贈だと、値下がり(値上がり)により、当初思っていた価値とは異なる財産を譲り渡すことになるおそれがあります。

債務の引き継ぎ

包括受遺者は、相続人と同一の権利義務を有すると定められているため(民法第990条)、相続人同様プラスの財産のみならずマイナスの財産も引き継ぐことになります。一方、特定受遺者は、遺言書に書かれた財産しか引き継ぎませんので、通常はプラスの財産しか引き継ぎませんが、例外として負担付遺贈の場合には、マイナス財産であるその負担も引き継ぎます。

負担付遺贈とは?

負担付遺贈とは、財産をあげる代わりに、受遺者に一定の義務を負担してもらう遺贈のことです。

例:建物をあげる代わりに、その建物のローンも引き受けさせる。

※この場合、取得した財産の課税価額は、建物の評価額からローンの金額を差し引いた金額となります。

放棄

包括受遺者は、相続人と同一の権利義務を有することから、放棄についても相続と同じような制限があります。相続人の場合は、相続の開始があったことを知った日から3か月以内に、包括受遺者の場合は、遺贈があったことを知った日から3か月以内に、家庭裁判所で手続きを行う必要があります。

一方、特定受遺者は、遺贈義務者(相続人や遺言執行者等遺贈の履行をする義務を負う者)から、遺贈の承認又は放棄すべき旨の催告がない限り、いつでも放棄できます。家庭裁判所の手続きは不要で、遺贈義務者に対して意思表示を行います。

遺産分割協議

包括遺贈は譲り受ける財産の割合が指定されているだけなので、どの財産を取得するかについて他の相続人と遺産分割協議をする必要があります。

一方、特定遺贈は譲り受ける財産が明らかになっており、遺言者の死亡と同時に特定受遺者に直接その財産が移転します。すなわち、その財産は遺産分割協議の対象から除外されるため、特定受遺者は遺産分割協議によらずに、その財産を取得することとなります。

代襲相続

相続の場合、本来相続人となるべき者が被相続人より先に死亡していた場合には、その者の子が代わりに相続人となります(代襲相続といいます)。

しかし、遺言者より先に受遺者が死亡した場合、その遺贈は効力を生じませんから、遺贈においては代襲相続はありません。

ここがポイント!

受遺者が先に死亡した場合に、受遺者の子に財産を譲渡したいときは、遺言を作り直すか、あらかじめ「Aがすでに死亡している場合には、Aの子Bに遺贈する」という遺言(予備的遺言)にしておく必要があります。

不動産取得税

不動産の所有権を取得したとき、その不動産の所在する都道府県から課される税金です。不動産取得税は、不動産を相続あるいは包括遺贈によって取得した場合は課税されませんが、特定遺贈によって取得した場合には課税されます。

登録免許税

登録免許税とは、取得した不動産の登記を申請する際に、国(法務局)に納める税金です。相続の場合、登録免許税は固定資産税評価額の0.4%ですが、遺贈の場合は固定資産税評価額の2%です。

以上についてまとめると、下表のとおりです。

他にも、相続税額に関する制度において、以下のような違いがあります。

基礎控除額

基礎控除額は、3,000万円+600万円×法定相続人の数です。よって、法定相続人ではない受遺者は、この人数としてカウントされず、基礎控除額を加算することはできません。

死亡保険金・死亡退職金の非課税枠

死亡保険金・死亡退職金には非課税枠が設けられており、その金額は「500万円×法定相続人の数」とされていますが、受遺者が取得したものについては非課税の適用はありません。

未成年者・障害者の税額控除

相続人が未成年者や障害者の場合には税額控除が受けられますが、法定相続人であることが条件であるため、受遺者には適用されません。

相次相続控除

今回の相続における被相続人が過去10年以内に別の相続で財産を取得し相続税を支払っていた場合に、過去に被相続人が支払った相続税の一部を今回の相続税から控除できるという制度ですが、相続人であることが条件となっているため、受遺者には適用されません。

債務・葬式費用の控除

特定受遺者は債務や葬式費用を負担する義務がないので、相続税の計算上、仮に負担した債務や葬式費用があったとしても控除することができません。

~ちなみに~

遺贈とよく似たものに死因贈与というものがあります。

これは「C(自分)が死んだら乙土地をDに贈与する」といったものです。

財産を無償で与えるものである点、贈与する者の死亡によって効果が生ずる点で共通します。

よって、民法では「その性質に反しない限り、遺贈に関する規定を準用する」と定められています(民法第554条)。

しかし、契約行為であるため、贈与者・受贈者双方の合意が必要である点で、一方的な意思表示で効力が発生する遺贈と決定的に異なります。

遺言書を作成するのは、遺産の分け方で争ってほしくないとか特定の人に特定の財産を与えたい、という理由からだと思いますので、特定遺贈になることがほとんどだと思います。

しかし、次の場合には包括遺贈することも考えられます。

- 自分の具体的な財産を正確に把握していない場合

- 財産内容が頻繁に変動し、相続発生時における把握が難しい場合

- 財産の具体的な分配は、相続人と受遺者の間で決めてほしい場合

なお、遺言は民法に定める一定の方式によることを必要とする要式行為であるため、これに違反する遺言は無効となります。

また、兄弟姉妹以外の相続人には最低限度の取り分(遺留分)が保障されているため、遺留分に配慮をした遺贈にしておかないと、後々トラブルが起こる可能性がありますので注意が必要です。