相続税の納税義務者

海外居住や海外勤務をする方は近年たいへん増加しており、相続が発生したとき相続人が海外で生活していたり、海外財産を相続することなども珍しくなくなりました。

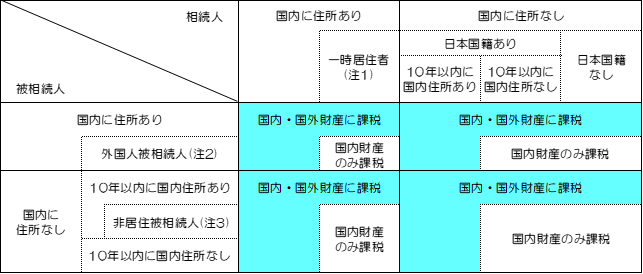

この時に、国内の住所の有無、国籍によって納税義務者の区分が変わってきます。なお、相続又は遺贈により、財産を取得しなかった者のうち、相続時課税制度を選択し贈与を受けた者は「特定納税義務者」とされ、財産の所在地が国内外を問わず納税義務者になります。

(注1)「一時居住者」とは、相続開始の時に在留資格を有し、かつ、相続開始前15年以内に国内に住所を有していた期間の合計が10年以下である者

(注2)「外国人被相続人」とは、相続開始の時に在留資格を有し、かつ、国内に住所を有していた者

(注3)「非居住被相続人」とは、相続開始の時に国内に住所を有していなかった者で次に該当する者

・相続開始前10年以内に国内に住所を有していた者のうち、そのいずれの時にも日本国籍を有していなかった者

・相続開始前10年以内に国内に住所を有していたことがない者

相続人が海外居住者である場合の証明書

相続の諸手続きで印鑑証明書や住民票が必要な場合において、相続人が海外居住者であるときは、その方については印鑑証明書や住民票が存在しないため、印鑑証明書のかわりに「サイン証明書」、住民票のかわりに「在留証明書」を取得する必要があります。

被相続人が外国人の場合

被相続人が外国人の場合には、その方の国の法律が適用されることになっています。

ただし、「相続開始地の本国法に従う」としている国もあり、状況によってはわが国の法律が適用されます。