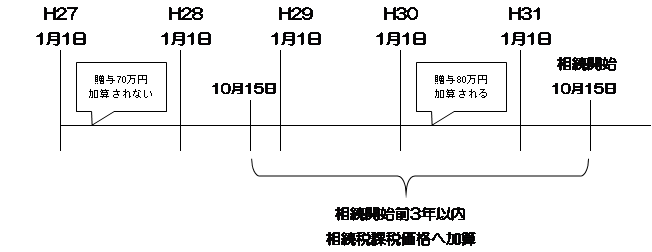

贈与は110万円以下だったので非課税だけど、加算されるの?

相続などにより財産を取得した人が、被相続人からその相続開始前3年以内(死亡の日からさかのぼって3年前の日から死亡の日までの間)に贈与を受けた財産があるときには、その人の相続税の課税価格に贈与を受けた財産の贈与の時の価額を加算します。

相続で何も財産を取得しなかったけど、加算する必要はあるの?

対象者の要件は相続や遺贈により財産を取得している方です。

ですから、何も財産を取得しなかった方は、相続税の申告も必要ないですし、相続税の課税価格への加算も必要ありません。

しかし、1年間の受贈財産の合計が110万円を超えたら、贈与税の申告は必要です!(相続で財産を取得した方も同じです(相続があった年は除く))

孫がもらった贈与は加算する必要はあるの?

被相続人の生前、孫が贈与を受けていた場合、孫が相続人でなく、遺贈も受けていなければ、加算の必要はありません。

被相続人の生前、孫が贈与を受けていた場合、孫が相続人でなく、遺贈も受けていなければ、加算の必要はありません。

しかし、お孫さんが遺贈を受けている場合、お孫さんに生前贈与した財産は加算の対象となります。

また、お孫さんが死亡保険金の受取人となっていた場合も、遺贈と同じ取り扱いになりますので、注意しましょう。

その他の加算しない贈与財産

- 贈与税の配偶者控除の特例を受けた財産で、配偶者控除額に相当する金額

- 直系尊属から贈与を受けた住宅取得資金のうち、非課税適用を受けた金額

- 直系尊属から一括贈与を受けた教育資金のうち、非課税適用を受けた金額

- 直系尊属から一括贈与を受けた結婚・子育て資金のうち、非課税適用を受けた金額

などがあります。