皆さんは家族信託という制度をご存知でしょうか?

そもそも、信託とはどのようなものなのでしょうか?

信託とは、財産の所有者が財産を預けて、財産の管理・処分を任せる(信託する)こと(信託法2条)です。

そして、親族などが家族・親族のために資産を管理・承継することを家族信託といいます。

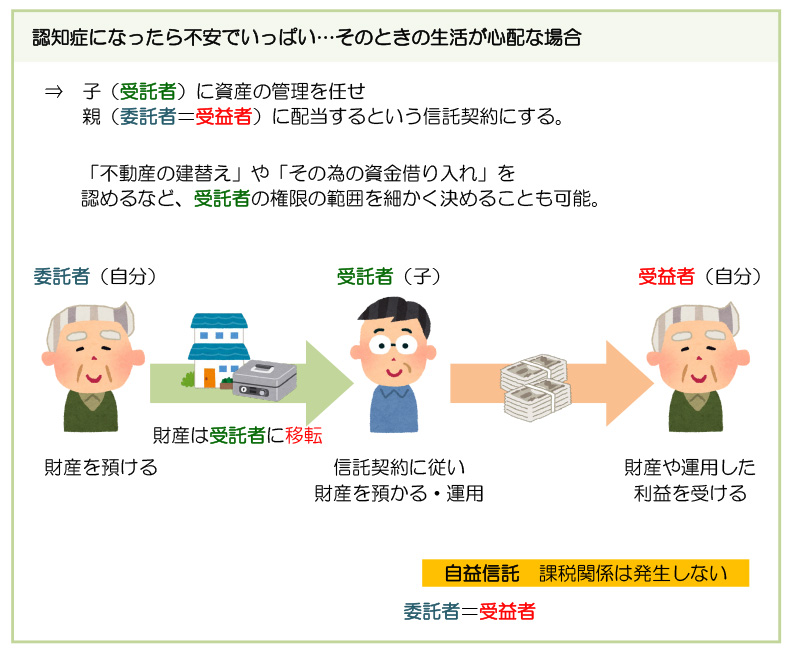

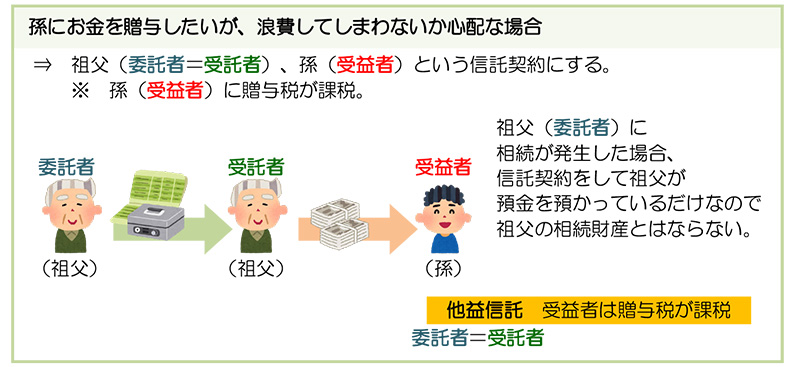

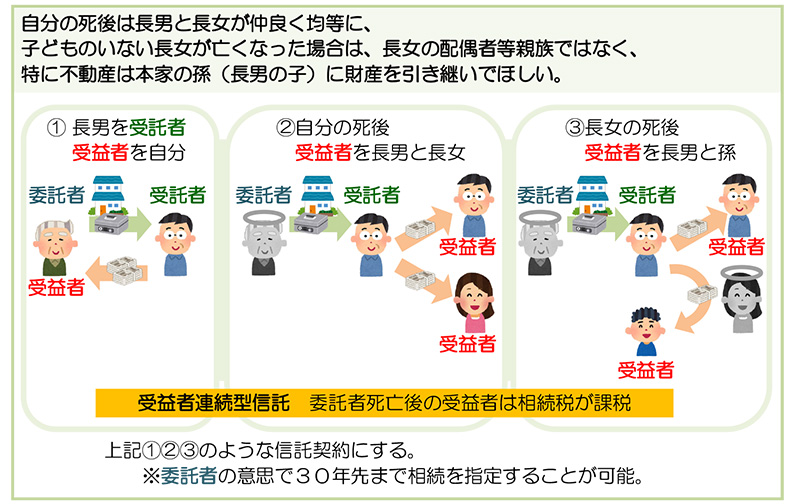

家族信託の例

他には…

不動産を信託したときの税務の取扱い

今度は不動産を信託したときの税務の取扱いを紹介しましょう。

信託財産の所有権は受託者に移りますが、

税制では受益者が財産を所有していると「みなし」ますので、

受益者等に課税されます。

信託を利用しても個人の税金は変わりません。

(注1)信託の登記を行った場合には登録免許税(4/1000)がかかります。

(注2)委託者(または相続人)に信託財産が帰属する場合は非課税 (ただし、受益権が移転しない場合に限る)

(注3)受益者への配当前の信託勘定より支払

(注4)受益者課税。課税時期は信託収益発生時

(注5)委託者を当初の受益者とした場合(自益信託)は非課税。 それ以外(他益信託)は課税される。

(注6)受益権が相続や贈与等を原因に、次の受益者に移転する場合には、贈与税・相続税課税

(注7)信託終了時の受益者以外に、信託財産が帰属する場合は、直前の受益者からの贈与があったものとみなし、贈与税が課税される。 なお、死亡を起因とする場合は、相続税課税。

信託を設定した際の税務上の手続き

信託を設定した際には税務上の手続も必要です。

信託の効力が生じた日の翌月末日までに受託者の所在地の所轄税務署長に対して「信託に関する受益者別(委託者別)調書」とその「合計表」を提出しなければなりません。

受託者はその後毎年信託の計算書を受託者の所在地の所轄税務署長に対して毎翌年1月31日までに提出することになっています。

また受益者は、毎年の所得を申告する作業が必要になります。

※家族信託においてアパート等の申告で損失が出た場合、翌年に損失を繰り越すことはできません。

信託することで将来の認知症発症によるトラブルを防ぐ、相続時の争いを未然に防ぐなど、安心して財産を次世代に移すことができます。

遺言や成年後見人でないとできないことがありますが、信託はその間を補うような自分の生存中から死亡後まで、

自由・柔軟な設定ができることがメリットです。

信託契約の内容はケースバイケースで、いろいろなパターンの設計をすることが可能です。

遺言や後見制度との組み合わせも考慮しつつ、司法書士、税理士、弁護士などの専門家とよく相談する事が必要です。