父母や祖父母などの直系尊属から教育資金の一括贈与を受けた場合に、その贈与額のうち最大1,500万円まで贈与税が非課税となります。

なお、贈与者は何人にでも贈与でき、贈与額についても制限はありませんが、贈与を受ける側(受贈者)は何人から贈与を受けても、合計1,500万円までが非課税限度額となります。

適用期間

2026年3月31日までの贈与に適用

適用対象者

贈与者

- 受贈者の直系尊属(父母や祖父母など)であること

受贈者

- 教育資金管理契約を締結する日において30歳未満であること

- 贈与を受ける年の前年分の所得税に係る合計所得金額が1,000万円以下であること

手続き

- 制度を扱っている金融機関に専用口座を開設して贈与を行うこと

- 「教育資金非課税申告書」を金融機関へ提出すること

- 教育資金の支出に関する領収書等を金融機関に提出すること

※税務署での手続きは不要です

適用対象支出

① 学校等に対して直接支払われる金銭

② 学校等以外の者に対して直接支払われる金銭で教育を受けるために支払われるものとして社会通念上相当と認められるもの

※教育資金や学校等の範囲の詳細については、文部科学省ホ-ムページのQ&Aをご確認ください

非課税限度額

- 1,500万円まで(ただし上記②については500万円まで)

契約期間中に贈与者が死亡した場合

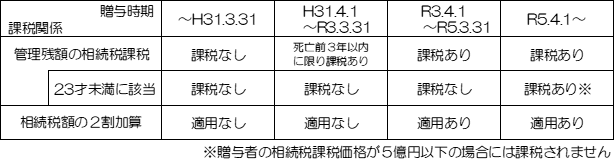

契約期間中に贈与者が死亡した場合の管理残額の相続税課税は次のとおりです。

契約期間中に受贈者が死亡した場合

特にありません。使いきれずに残った残額(管理残額)があれば、それは受贈者自身の財産として通常通り相続税の対象となります。

契約終了時の取扱い

受贈者が30歳に達した日に契約は終了します。ただし30歳を超えても、受贈者が学校等に在学している場合や教育訓練を受けている場合には、これに該当しなくなった年の12月31日まで契約は存続しますが、この場合の最長は40歳までです。

契約終了時点で使いきれずに残った残額(管理残額)があれば、その残額を、その時点で贈与により取得したものとして、受贈者に贈与税が課されます。